Zlato dosega rekorde v skoraj vseh valutah; avtor Gorazd Vidmar

Naložbe v zlato se zadnjih sedem let, vse do letošnjega poletja, niso kaj prida izkazale. Potem ko je cena leta 2011 presegla 1800 dolarjev za unčo, je nato v letu 2013 padla in se je do junija letos gibala okoli 1200 dolarjev. Poznavalci so sicer ves čas trdili, da je cena približno tam, kjer bi morala biti, vendar je bila to kaj slaba tolažba za investitorja, ki je morda podlegel vsesplošnemu navdušenju in v letih 2011-2012 zlato kupil po takratni, morda celo rekordno visoki ceni. Letošnje poletje so se zgodili občutni cenovni pomiki navzgor in avgusta je cena zlata v evrih dosegla nov zgodovinski rekord. To naj bi bil šele začetek vztrajne in trajne rasti v mesecih, ki prihajajo. Na gibanje cen bodo vplivali naslednji dejavniki:

- nižanje obrestnih mer

- večanje količine denarja v obtoku

- večje povpraševanje s strani centralnih bank, investicijskih skladov in drugih finančnih institucij

- upočasnjena rast zahodnih delniških trgov

Deflacija in nižanje obrestnih mer

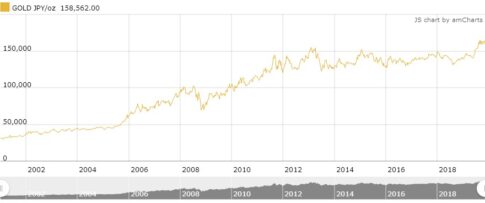

Nižanje obrestnih mer je eden od ukrepov zahodnih centralnih bank, ki se morajo vse bolj resno spopadati z deflacijo, katere si ne želijo niti politika, niti banke, niti vodilni ekonomisti. Drugi del ukrepov proti deflaciji je zagotavljanje zadostne količine likvidnostnih sredstev v gospodarstvu, iz tega razloga centralne banke mesečno zalagajo vsaka svojo ekonomijo z dodatnimi količinami svežega denarja. ECB ob vsem dosedanjem prizadevanju ne dosega ciljne inflacije 2 odstotka in je napovedala še intenzivnejše dovajanje likvidnostnih sredstev v evro območje. Japonska se z intenzivnim zadolževanjem in tiskanjem denarja že tretje desetletje zapored razmeroma neuspešno bori proti deflaciji. Odraz opisanih ukrepov japonske politike skupaj s centralno banko na ceno zlata od 5. januarja 2001 do danes prikazuje spodnji graf.

Časovni potek gibanja cene v japonskih jenih je zanimiv zato, ker je bila Japonska v prikazanem obdobju ves čas v deflaciji, medtem ko se evro in ameriški dolar spoprijemata z deflacijo šele zadnja leta. Na podlagi japonskih izkušenj je možno predvideti bodoče gibanje evrske in dolarske cene v deflatornih razmerah. Zaradi primerjav je zanimiv spodnji graf, ki prikazuje procentualne spremembe cene v japonskih jenih glede na 5. januar 2001.

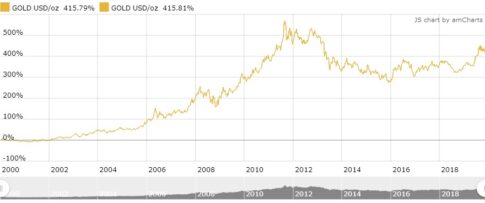

V ZDA so obrestne mere zaenkrat še pozitivne, dasiravno na zgodovinsko nizki ravni, poleg tega centralna banka z odkupovanjem državnih obveznic dodatno skrbi za dovajanje svežega denarja v finančni sistem. Rast delniških trgov je eden glavnih ciljev ameriške centralne banke, ki v boju proti deflaciji zasipa tržišče s poceni dolarji. Kljub inflatornim aktivnostim zveznih rezerv, je ameriški dolar trenutno najmočnejša svetovna valuta, poleg tega je donosnost ameriških državnih obveznic med najvišjimi na svetu, kar v ZDA privablja denar z ostalega sveta. Relativno močan dolar je tudi razlog, da dolarska cena zlata zaenkrat ostaja pod cenami iz let 2011 – 2012, medtem ko so cene v vseh ostalih pomembnih valutah letos dosegle zgodovinske rekorde. Procentualne spremembe dolarske cene zlata od 5. januarja 2001 do danes prikazuje spodnji graf.

Težave evrskega območja

Zahodni ekonomisti niso pretirano naklonjeni monetarnemu zlatu in bolj verjamejo fiduciarnim valutam, kot so evro, ameriški in kanadski dolar, japonski jen, angleški funt. Nasprotno pa v zgodovinskih dejstvih in statistikah ne najdemo ničesar, kar bi bilo v prid fiduciarnim valutam. Doslej v zgodovini je vsaka fiduciarna valuta, brez ene same izjeme, končala s kupno vrednostjo nič, če so ji le pustili živeti dovolj časa. Povojni zahodnonemški marki je kazalo, da bo v tem smislu izjema, pa jo je na prelomu tisočletja zamenjal evro, ki je trenutno na odlični poti, da v prihajajočih letih postane brezvreden. Poleg deflacije ima evro v zadnjem obdobju probleme še z Brexitom, italijansko prezadolženostjo ter ohlajanjem nemškega gospodarstva, kar bo vse negativno vplivalo na kupno moč. Procentualne spremembe evrske cene zlata od 5. januarja 2001 do danes so prikazane na spodnjem grafu.

Ne rastejo cene zlata, temveč valute izgubljajo kupno moč

Iz gornjih grafov je razvidno, da je v vseh treh pomembnih svetovnih valutah današnja cena zlata približno petkratnik tiste z leta 2001. Med grafi so večja odstopanja edino v obdobju 2009 – 2014, kar je pripisati inflaciji v Evropi in ZDA, medtem ko se je Japonska takrat spopadala z deflacijo. Za deflacijo je sicer značilno krčenje ekonomije in padanje cen, vendar ne padajo cene vsega kar povprek. Nove in nove količine denarja, ki ga centralne banke pošiljajo v obtok, očitno najdejo pot do nekaterih oblik premoženja, kot so nepremičnine, delnice, surovine in zlato, ki jim navkljub deflaciji cene rastejo.

Ko zlato pridobiva na ceni, s tem ne postaja prav nič več vredno, njegova kupna moč je v resnici že tisočletja enaka. Velja nasprotno: valute so tiste, ki izgubljajo vrednost. V trenutni ureditvi svetovnega bančnega sistema s časom slabijo vse valute, ne glede na inflacijo, deflacijo, konjunkturo, recesijo, finančne, politične in socialne krize ter podobno. Ekonomisti, politiki in bankirji pojasnjujejo svoje početje z izgovorom, da je nekaj malega inflacije, večinoma navajajo 2 – 3 odstotke na letni ravni, celo koristno za gospodarstvo. Ob tako rekoč neizogibni inflaciji in ob ničelnih ali celo negativnih obrestnih merah je hranjenje valute doma ali na banki precej nespametno početje.

Delnicam in obveznicam se manjša donosnost

Alternativa naložbam v zlato so delnice in obveznice. Obresti ameriških državnih obveznic že trideset let vztrajno padajo in trenutno dosegajo zgodovinske minimume. Podobno je z obveznicami ostalih zahodnih držav, v večini držav je obrestna mera celo negativna. Ležarine na denarne depozite, ki jih zadnje mesece uvajajo banke po Evropi, so v bistvu samo drugačna oblika negativnih obrestnih mer. Ob upočasnjeni dinamiki rasti delniških trgov v ZDA in Evropi ter slabih gospodarskih napovedih za prihodnje leto, postajajo tudi delnice vse manj zanimive. Upravljalci pokojninskih in naložbenih skladov so doslej dobičke dosegali z naložbami v obveznice in delnice. Če želijo vzdrževati pozitivne donose tudi v bodoče, jim naložbe v zlato predstavljajo edino logično izbiro.

Povpraševanje po investicijskem zlatu narašča

Manjšanja kupne moči zahodnih valut se očitno zavedajo Kitajci, Rusi in Turki, saj njihove centralne banke prednjačijo pri odprodaji državnih obveznic – večinoma ameriških – in jih nadomeščajo z zlatom. Temu vzorcu sledijo tudi ostale centralne banke, in delež zlata v monetarnih rezervah centralnih bank po svetu z leti narašča, kar dviga povpraševanje.

Naraščajoče cene povečujejo interes finančnih institucij po monetarnem zlatu, vendar hkrati manjšajo povpraševanje s strani proizvajalcev nakita. Nakit in industrijsko zlato predstavljata približno polovico svetovnega povpraševanja, drugo polovico predstavlja monetarno zlato, za katerega se zanimajo banke, finančni skladi in kovnice. Učinek cene na povpraševanje po monetarnem zlatu se deloma izniči z nasprotnim učinkom na povpraševanje po nakitu, kar je čudovit naravni mehanizem, ki samodejno preprečuje pretirano nihanje povpraševanja in s tem skrbi za večjo stabilnost cen. Od septembra dalje se na trgu zlata dogaja konsolidacija ponudbe in povpraševanja, cena večinoma niha med 1400 in 1500 dolarji za unčo, in ta proces se lahko podaljša celo v začetek naslednjega leta. Kratkotrajne pocenitve v tem obdobju bodo lahko spretni vlagatelji izkoristili za dodatne nakupe, saj verjetno zlato nikoli več ne bo tako poceni.

Avtor članka: Goraz Vidmar